Il decreto sostegni (DL41/2021) ha prorogato al 10/06/2021 i termini di conservazione digitale delle fatture elettroniche emesse e ricevute nel periodo d’imposta 2019

Archivi categoria: E-fattura

E-fattura, controlli non automatici se non si aderisce al cassetto Entrate

La mancata adesione al servizio di consultazione delle e-fatture non è di per sé rilevante come elemento di valutazione dell’analisi del rischio dei contribuenti: con una parziale ma assolutamente importante rettifica alla Faq 125 del 19 luglio 2019, l’agenzia delle Entrate è intervenuta nuovamente per precisare il rapporto tra adesione al servizio di consultazione, disponibile dal 1° luglio al 31 ottobre 2019, e attivazione e realizzazione di controlli incrociati sulla base dei dati delle fatture emesse e ricevute, e delle relative variazioni, acquisiti mediante il Sistema di interscambio ed intersecati con quanto presente in altre banche dati a disposizione del fisco, secondo le regole stabilite dal decreto ministeriale 4 agosto 2016.

Con la prima versione della Faq 125, l’amministrazione finanziaria aveva attribuito un particolare valore a fini accertativi alla mancata adesione da parte dei contribuenti al servizio gratuito di consultazione e acquisizione delle proprie fatture elettroniche.

La non adesione

Non aderire avrebbe costituito, secondo la prima versione pubblicata, un elemento valutabile nell’ambito dell’analisi del rischio di evasione dei contribuenti, i quali sarebbero risultati perciò potenzialmente selezionabili per effettuare le ordinarie attività di controllo. In caso di non adesione, i dati contenuti nei tracciati vengono infatti cancellati con memorizzazione esclusivamente di quelli a rilevanza fiscale.

La domanda, ufficializzata con la Faq 125 riguarda proprio la possibilità o meno per il fisco di effettuare comunque controlli incrociati, finalizzati a favorire l’emersione spontanea di basi imponibili, pur in mancanza dell’intero set informativo. Il Dm 4 agosto 2016 prevede infatti l’utilizzo dei dati di fatture e relative variazioni acquisiti mediante il sistema di interscambio. Come precisato dalle Entrate, e ribadito anche in sede di rettifica, i controlli incrociati saranno realizzati anche in caso di eliminazione del file completo della fattura elettronica.

L’adesione al servizio di consultazione permette infatti da un lato al contribuente di ritrovare in ogni momento le fatture emesse e ricevute ma, soprattutto, rende trasparenti e maggiormente collaborativi i rapporti con l’amministrazione finanziaria evitando l’attivazione delle procedure di analisi del rischio. La rettifica alla risposta 125 pubblicata ieri, precisa tuttavia come la mancata adesione al servizio di “Consultazione” non rappresenterà di per sé un elemento di valutazione nell’ambito dell’attività di analisi del rischio condotta dalle Entrate. Il dato testuale della risposta rettificata sembra in ogni caso riconoscere una valenza a fini accertativi, nell’ambito dell’attività di analisi del rischio, alla mancata adesione quando non si realizza da sola ma in costanza e in combinazione con altri elementi.

Fonte “Il sole 24 ore”

E-fatture, anche le partite Iva devono aderire entro fine ottobre alla consultazione

Via libera fino al 31 ottobre 2019 all’adesione «a regime» al servizio di «Consultazione e acquisizione delle fatture elettroniche o dei loro duplicati informatici», emesse e ricevute attraverso il Sistema di interscambio. Il servizio, che sarà «a regime» dal 1° novembre 2019, ha subito delle modifiche a seguito delle indicazioni del Garante privacy del 16 novembre 2018, il quale ha richiesto un’apposita adesione allo stesso, attraverso un consenso espresso a uno specifico «accordo di adesione al servizio».

Per i consumatori finali, infatti, le fatture elettroniche ricevute non sono state visibili in Fisconline fino allo scorso 1° luglio e da questa data in poi, lo sono solo previa adesione da effettuare nel link «Le tue fatture» all’interno di Fisconline.

Per i soggetti Iva, invece, tutti i dati delle e-fatture emesse o ricevute sono già consultabili nel proprio Fisconline o Entratel (anche prima del 1° luglio 2019), senza alcuna adesione a questo servizio. Anche gli intermediari abilitati possono consultare le fatture dei propri clienti, previa delega al servizio, presentata alle Entrate con il modulo di delega approvato con il provvedimento del 5 novembre 2018 ovvero fino al 4 gennaio 2019 con quello del provvedimento del 13 giugno 2018. Ma non sarà sempre così, se entro il 31 ottobre 2019 non si effettuerà l’apposita adesione «a regime» a questo servizio.

Modalità di adesione

Per i soggetti Iva, l’adesione «a regime» al servizio è possibile solo dal 1° luglio e fino al 31 ottobre 2019, attraverso un’apposita spunta di adesione all’interno del proprio Fisconline o Entratel (link «Home consultazione» e «Fatture elettroniche e altri dati Iva») ovvero con l’intervento di un intermediario delegato a questo servizio con il modulo di delega approvato con il provvedimento del 5 novembre 2018 (non con quello precedente).

Periodo transitorio

Se l’adesione avverrà prima del 1° novembre 2019, il contribuente potrà consultare, in modo completo, dal sito delle Entrate, la «totalità dei file delle fatture emesse/ricevute» anche prima della data di adesione, cioè nel periodo transitorio dal 1° gennaio al 31 ottobre 2019. La mancata adesione comporterà la cancellazione dei file memorizzati nel periodo transitorio, entro il 31 dicembre 2019. Se l’adesione verrà effettuata dal 1° novembre 2019, infine, si applicheranno le regole a regime, quindi, si potranno visualizzare i dati completi delle fatture emesse/ricevute solo dopo la data di adesione.

Conseguenze dell’adesione

L’adesione al servizio comporta conseguenze differenti, che dipendono dai soggetti che vi aderiscono:

1) se aderirà almeno una delle parti, il cedente/prestatore o il cessionario/committente (anche tramite un intermediario), l’Agenzia memorizzerà «tutti» i dati delle e-fatture e li renderà disponibili solo a chi ha aderito, fino a 60 giorni successivi al 31 dicembre del secondo anno successivo a quello di ricezione da parte del Sdi. La parte che non aderirà, invece, potrà consultare (anche tramite intermediari), fino al 31 dicembre dell’ottavo anno successivo a quello di presentazione della dichiarazione di riferimento, solo i «dati fiscali della fattura» del punto 1.2 del provvedimento del 30 aprile 2018, cioè quelli fiscalmente rilevanti dell’articolo 21 del Dpr 633/1972, ad esclusione, tra l’altro, dei dati relativi alla natura, qualità e quantità dei beni e dei servizi formanti oggetto dell’operazione (comma 2, lettera g);

2) se tutte e due le parti coinvolte non aderiranno al servizio, l’Agenzia, dopo l’avvenuto recapito della fattura al destinatario, cancellerà i file delle e-fatture e memorizzerà solo i «dati fiscali della fattura».

Possibili svantaggi

Con l’adesione al servizio di consultazione, però, le Entrate e la Guardia di Finanza potranno «utilizzare i dati dei file» delle fatture e delle note di variazione per le «attività di controllo», degli articoli 51 del Dpr 633/1972 e 32 del Dpr 600/1973, con le modalità di cui al decreto ministeriale 4 agosto 2016. Questa modalità di acquisizione dei dati, attraverso i file memorizzati, previa adesione del contribuente, presso l’Agenzia, verrà effettuata arrecando «la minore turbativa possibile allo svolgimento delle attività stesse, nonché alle relazioni commerciali o professionali del contribuente, ai sensi dell’articolo 12 dello Statuto del contribuente» (punto 10.3, provvedimento 30 aprile 2018).

Quindi, non si dovranno ricercare i suddetti documenti Iva, al fine della loro esibizione fisica l’Ufficio. Il richiamo effettuato all’articolo 12 dello Statuto, rafforza la regola che impone i controllori, quando iniziano una verifica, di informare il contribuente delle ragioni che l’abbiano giustificata e dell’oggetto che la riguarda (articolo 12, comma 2). In ogni caso, l’agenzia delle Entrate dovrà chiarire se chi aderirà al servizio avrà maggiori o uguali rischi di essere controllato rispetto a chi non vi aderirà.

Fonte “Il sole 24 ore”

E-fattura, conto alla rovescia per la moratoria sulle sanzioni

Scade il 16 novembre la moratoria per i contribuenti mensili e trimestrali consistente nella disapplicazione o riduzione delle sanzioni per omessa o tardiva emissione delle fatture in formato elettronico; sanzioni piene invece per omesso, incompleto o errato invio dell’esterometro. Con la circolare 14/E, l’agenzia delle Entrate ha ricordato come la moratoria non riguarda le violazioni punibili con sanzioni per omesso versamento Iva, per utilizzo di crediti non spettanti e per non corretta tenuta e conservazione di scritture contabili, documenti e registri. Queste sanzioni restano sempre applicabili, salvo ravvedimento operoso da parte del contribuente.

Moratoria

Dal 1° gennaio 2019 l’emissione di una fattura con modalità diverse da quelle elettroniche, e quindi non in formato xml e senza invio tramite Sdi, equivale a non averla emessa. Punibile il cessionario/committente che, avendo acquistato beni e servizi senza che sia stata emessa fattura in elettronico, non abbia provveduto nei termini a regolarizzare l’operazione con autofattura-denuncia. Per il primo semestre del periodo d’imposta 2019 per i contribuenti trimestrali e sino a settembre 2019 per i mensili, non trovano tuttavia applicazione le sanzioni per omessa o tardiva fatturazione se la fattura viene emessa in formato elettronico oltre il termine normativamente stabilito, ma comunque in un momento tale da potere far concorrere l’imposta alla corretta liquidazione di periodo sia mensile o trimestrale. Le sanzioni vengono invece contestate, ma ridotte al 20%, quando la fattura, seppure emessa tardivamente in elettronico, partecipa comunque alla liquidazione periodica del mese o trimestre successivo.

Sanzioni

Dal 17 novembre, scaduto il periodo di moratoria per i mensili e i trimestrali, l’emissione di una fattura non in formato elettronico oppure oltre i termini normativamente previsti determina l’applicazione in misura piena delle sanzioni previste dall’articolo 6 del Dlgs 471/1997. Quanto alla tempistica di emissione, dal 1° luglio 2019 le fatture immediate potranno essere emesse, e quindi trasmesse al SdI, entro 10 giorni (12 giorni secondo l’emendamento approvato al Dl 34/2019) dall’effettuazione dell’operazione come indicata nel campo “data” del tracciato xml. Le fatture differite continuano invece a dovere essere emesse, e inviate a SdI, entro il 15 del mese successivo a quello di effettuazione delle operazioni quando data di consegna, spedizione o prestazione è attestata da documento commerciale, ddt o altra documentazione idonea. Se la trasmissione avviene oltre tali termini, sarà irrogabile la sanzione fra il 90 e il 180% dell’imposta relativa all’imponibile non correttamente documentato. Se la violazione non ha inciso sulla corretta liquidazione del tributo, la sanzione è in misura fissa, tra 250 e 2.000 euro. Anche il cessionario o il committente che abbia detratto l’imposta in assenza di una fattura elettronica è punito con una sanzione pari al 100% dell’imposta, con un minimo di 250 euro, sempreché non regolarizzi l’operazione.

Fonte “Il sole 24 ore”

Rottamazione, istanze fino al 31 luglio. E-fattura con 12 giorni per l’emissione

Arriva il primo via libera delle Commissioni Bilancio e Finanze della Camera alla riapertura dei termini fino al 31 luglio per aderire alla rottamazione ter e al saldo e stralcio delle cartelle, ovvvero il condono per chi è in difficoltà economica con Isee fino a 20mila euro. Una proroga destinata a migliora i risultati già raggiunti dalla Pace fiscale al 30 aprile scorso e che ieri al Senato il direttore delle Entrate, Antonino Maggiore, ha presentato in audizione alla Commissione Finanze: con 12,9 milioni di cartelle rottamate per un controvalore di oltre 38 miliardi di euro da cui emerge un potenziale gettito per le casse dell’Erario di 21,1 miliardi in 5 anni per la rottamazione ter e 6,5 miliardi per il saldo e stralcio, destinati a ridursi anche perché il condono per chi è in difficoltà economica offre uno sconto anche sulla quota capitale del 16, 20 e 35% in base all’Isee.

Per la riapertura dei termini l’emendamento dei relatori al Dl crescita, Giulio Centemero (Lega) e Raphael Raduzzi (M5S), prevede che il debitore di una cartella datata tra il 2000 e il 2017 entro il 31 luglio prossimo potrà presentare all’agente pubblico della riscossione istanza di adesione alla definizione agevolata delle cartelle con il pagamento solo di imposte e contributi senza sanzioni e interessi. Saranno ritenute valide anche le domande presentate dopo il 30 aprile 2019 e fino alla data di entrata in vigore della legge di conversione del decreto crescita. Si potrà versare in un’unica soluzione entro il 30 novembre prossimo o con un versamento dilazionato in 17 rate, la prima delle quali entro il 30 novembre. Per la prima rata sarà dovuto il versamento di almeno il 20% delle somme dovute ai fini dell’adesione alla sanatoria.

Con i voti di ieri nelle commissioni di Montecitorio è arrivato il via libera anche a tutte le altre norme di semplificazione degli adempimenti fiscali già votati dalla Camera nella proposta di legge “Ruocco-Gusmeroli”. Tra queste vanno ricordati i 12 giorni di tempo concessi per l’emissione della fattura elettronica dal momento dell’effettuazione dell’operazione. Con un’altra norma di semplificazione dal 1° gennaio 2020 l’agenzia delle Entrate potrà verificare con procedure automatizzate la corretta annotazione del pagamento dell’imposta di bollo virtuale sulle fatture elettroniche. Diventano, poi, regolari i registri Iva anche non in formato cartaceo, aggiornati e tenuti con sistemi elettronici, senza trascrizione su supporti cartacei se stampati in caso di un’eventuale richiesta degli organi di controllo. Sempre in tema di e-fattura e trasmissione telematica dei corrispettivi è arrivato l’ok all’esclusione per le luci votive. In materia di Iva per facilitare le imprese in cerca di liquidità diventano cedibili anche i crediti trimestrali.

Sulla fatturazione elettronica si è soffermato anche Maggiore al Senato precisando che «nei primi 5 mesi del 2019 si è registrato un maggior gettito Iva per 1,8 miliardi di euro. E credo che questo sia anche l’effetto positivo della fatturazione elettronica», stando almeno dall’analisi dei versamenti spontanei dei modelli F24. Non solo. Per Maggiore il sistema è ormai quasi a regime con 889 milioni di e-fatture inviate all’11 giugno, uno scarto del 2,9%, con 3,3 milioni di cedenti e un importo complessivo di circa 1.537 miliardi di euro, di cui 161 miliardi sono di imposta.

Fonte “Il sole 24 ore”

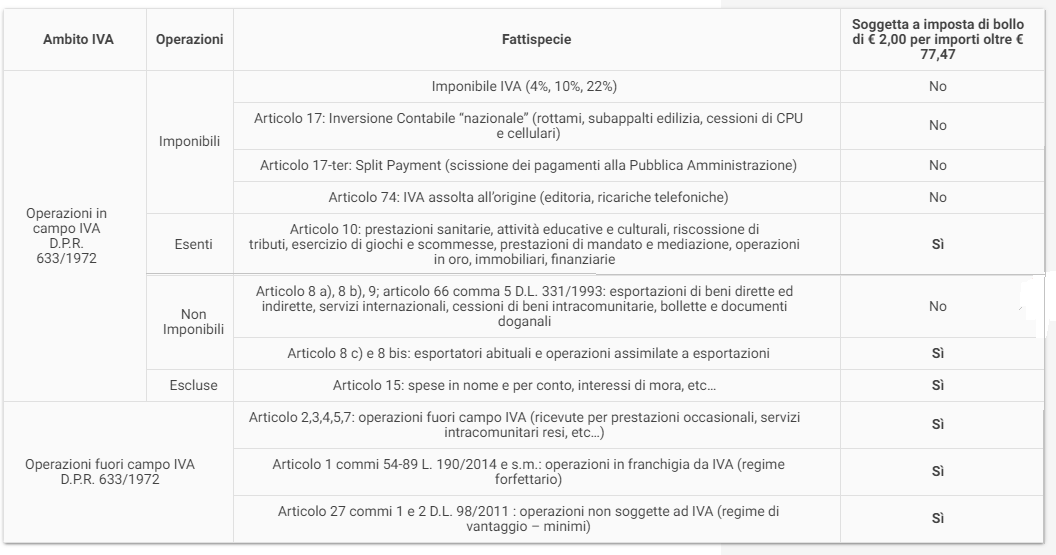

Quali documenti (fatture, ricevute, note, conti e simili) scontano l’imposta di bollo di 2 euro?

Fattura elettronica, da AssoSoftware un tracciato per la Gdo

Tra le grandi promesse della fatturazione elettronica, una in particolare ha contribuito alla sua recente entrata in vigore. Si tratta della possibilità di realizzare un’automazione completa dei processi amministrativi e gestionali grazie al trasferimento tra cedente e cessionario dei dati elaborabili presenti nella fattura elettronica.

In questo approfondimento voglio fare alcune considerazioni su quanto è stato effettivamente finora realizzato e su quanto c’è ancora da fare affinché questa promessa possa davvero considerarsi concretamente e pienamente mantenuta.

L’automazione dei processi legati al ciclo attivo di fatturazione, che preveda non solo la contabilizzazione delle fatture emesse, ma anche la riconciliazione con gli ordini, i Ddt, il magazzino, eccetera, senza l’intervento dell’operatore è una delle grandi promesse della fatturazione elettronica. Cui si collega inevitabilmente l’automazione, lato ciclo passivo, dei processi di contabilizzazione delle fatture di acquisto, con tutti i risvolti gestionali connessi.

Nella spinta all’automazione, stanno giustamente entrando – forse in modo un po’ dispotico – le imprese più strutturate, in particolare quelle della grande distribuzione (Gdo) che, godendo della posizione privilegiata di “grandi clienti”, stanno imponendo ai propri fornitori l’inserimento di una serie di informazioni appositamente codificate nella struttura Xml, che rendono possibile l’automazione dei processi gestionali.

La domanda che quindi sorge spontanea è: a che punto siamo oggi – che siamo entrati pienamente nell’era della fatturazione elettronica – con la digitalizzazione di tutti i processi amministrativi e gestionali? In altre parole, è tutto già pronto e perfettamente automatizzato, oppure c’è ancora qualcosa da fare? E quanto resta ancora da fare?

Chiaramente molto è stato fatto, ma evidentemente la risposta a questa domanda è si può fare ancora tanto. Risposta che porta sempre con sé l’obiezione che ci siamo tutti fatti cogliere impreparati su questi aspetti, che da anni sono decantati come vantaggi assoluti della fatturazione elettronica. In proposito ci sentiamo però in dovere di fare alcune utili riflessioni, anche di tipo tecnico. Suddividiamo l’analisi per punti:

•l’attuale struttura della fattura elettronica non contempla, se non marginalmente, l’indicazione strutturata di tutte le informazioni utili ad automatizzare tutti i processi gestionali;

•l’attuale struttura della fattura elettronica prevede però la possibilità di inserire in un formato non codificato, ma codificabile convenzionalmente tra le parti, ulteriori informazioni sia di corpo che di rigo.

Ne conseguono alcune considerazioni. La prima riguarda il fatto che poter acquisire già dal 1° gennaio 2019 in modo automatico sui propri gestionali la maggior parte dei dati delle fatture di acquisto (importi, descrizioni di rigo, aliquote e nature Iva, eccetera) è un primo passo molto importante, che rende la registrazione delle fatture più rapida e sicura rispetto alla digitazione manuale dei dati, ancorché l’operatore debba per il momento continuare a effettuare alcune operazioni manuali per completare la registrazione.

La seconda è che non è del tutto vero che si siano fatti tutti cogliere tutti impreparati su questi aspetti. Il problema è esclusivamente di comunicazione. Gli addetti ai lavori, che da anni conoscono l’attuale tracciato, il medesimo che dal 2014 è utilizzato per la fatturazione alla Pa, hanno ben chiaro da sempre che un’automazione condivisa sarà possibile e si potrà raggiungere quando, all’interno delle fatture emesse, i fornitori inseriranno tutte le informazioni necessarie, in modo strutturato ed elaborabile.

Ma che cosa significa «in modo strutturato ed elaborabile»? Si può già fare qualcosa? E se sì, perché non è stato già fatto? La risposta a questo legittimo interrogativo è complessa e richiede un esame articolato dei fatti.

La fattura elettronica è nata come obbligo – com’è noto a tutti – per esigenze fiscali, in particolare di controllo delle frodi in ambito Iva. Per questo motivo tutta la sua gestione è stata affidata dal nostro legislatore all’agenzia delle Entrate, che si è concentrata su tutti gli aspetti che riguardavano l’ambito fiscale.

Gli aspetti gestionali sono stati quindi lasciati alla libera impostazione degli stakeholders (tra cui le Gdo), che però sono molti e finora non si sono ancora organizzati per concordare soluzioni comuni.

L’unico soggetto che da subito ha proposto un tracciato codificato valido per tutti è proprio AssoSoftware, che da quasi due anni ha ufficializzato una codifica comune che utilizza i campi dedicati agli aspetti gestionali contenuti all’interno dell’attuale schema Xml ufficiale dell’agenzia delle Entrate. Si tratta di un tracciato pubblico e libero, visionabile sul sito istituzionale www.assosoftware.it e utilizzabile da chiunque sia interessato, senza vincolo alcuno, cui hanno aderito i principali produttori di software associati che ne garantiscono l’elaborabilità.

AssoSoftware inoltre, in qualità di socio di Uninfo (Ente italiano di normazione sulle tecnologie informatiche federato all’Uni), ha intrapreso un percorso di sviluppo e standardizzazione del suo arricchimento informativo che dovrebbe portare dapprima alla pubblicazione del documento tecnico come «Prassi di riferimento Uni» e a seguire a proporre al Cen (Comitato Europeo di Normazione) tale prassi come estensione italiana del prossimo standard europeo sulla fatturazione elettronica.

Dunque, per rispondere al quesito, sì si può già fare, tuttavia ben pochi soggetti si sono fino a questo momento potuti dedicare e hanno potuto richiedere le necessarie implementazioni dei propri software (il che è naturale, visto che il rischio di una proroga ci ha accompagnato fino al 1° gennaio 2019), per cui ci aspettiamo nei prossimi mesi un’evoluzione dei processi da parte di molti stakeholders che porteranno via via a un’automazione sempre più spinta dei processi.

Il nostro suggerimento, soprattutto nei confronti delle Gdo che hanno necessità particolari e specifiche, è quello di non adottare soluzioni proprietarie la cui implementazione da parte dei produttori software che realizzano le procedure informatiche costituirebbe un costo addebitabile esclusivamente a un solo loro cliente (il fornitore della singola Gdo), ma è invece di adottare il tracciato integrato AssoSoftware, che è un tracciato nazionale.

Ma facciamo un caso specifico: supponiamo che la richiesta della Gdo al proprio fornitore sia di far inserire all’interno del tracciato il «Centro di Costo/Punto Vendita» a cui destinare la merce acquistata, come si dovrebbe implementare il contenuto della fattura Xml?

Leggendo le specifiche tecniche del tracciato AssoSoftware vediamo che è previsto il codice «AswCenCost» proprio per identificare il centro di costo da parte del mittente. A questo punto usando le indicazioni delle specifiche tecniche andremo a implementare il blocco [2.2.1.16] AltriDatiGestionali utilizzando i seguenti tipi dato convenzionali:

•[2.2.1.16.1] TipoDato = “AswCenCost” nel caso di Centro di costo/Punto Vendita

•[2.2.1.16.2] riportare il valore del Centro di costo/codice del punto vendita destinatario della merce.

In questo modo il software della Gdo potrà elaborare le fatture in arrivo e smistarle/contabilizzarle correttamente.

Nel caso in cui il tracciato AssoSoftware dovesse rivelarsi non idoneo a gestire determinate problematiche, l’Associazione si rende disponibile – su richiesta che pervenga per il tramite dei propri associati o anche direttamente nel caso di Gdo di grande rilevanza – a integrare tale tracciato, senza costo alcuno per il richiedente. La soluzione proposta da AssoSoftware è chiaramente una soluzione di mercato, nata per far fronte a esigenze gestionali, che – come dicevamo poc’anzi – non essendo di interesse dell’agenzia delle Entrate sono state implementate in modo non codificato nell’attuale schema Xml.

L’auspicio è che, partendo dall’iniziativa di AssoSoftware, si apra un confronto vivo con tutti gli stakeholders interessati che porti a condividere codifiche e convenzioni di carattere gestionale per giungere veramente a un’unica «estensione nazionale della fattura elettronica».

Fonte “Il sole 24 ore”

E-fattura negli appalti Pa, poco spazio agli esoneri per il nuovo standard Ue

La pubblicazione del Dlgs 148/2018 (attuativo della direttiva Ue 2014/55) in «Gazzetta Ufficiale» segna il via allo standard europeo per la fattura elettronica negli appalti pubblici, a partire dal 18 aprile 2019, senza però interferire sulla disciplina Iva applicabile alle transazioni interessate, ma determinando ulteriori peculiarità al variegato sistema della fatturazione elettronica.

Le stazioni appaltanti dovranno pertanto ricevere ed elaborare fatture elettroniche conformi allo standard europeo per gli acquisti relativi a beni, servizi e lavori previsti nell’ambito del codice dei contratti pubblici. In particolare sono soggetti al rispetto dell’obbligo le stazioni appaltanti (articolo 1, comma 1, Dlgs 50/2016), nonché alle pubbliche amministrazioni (articolo 1, comma 2, della legge 196/2009). Quindi, in sostanza, non parrebbero sussistere esoneri soggettivi e dovranno adeguarsi tutti i soggetti tenuti all’osservanza delle procedure di acquisto stabilite dal Codice dei contratti pubblici secondo le relative definizioni di «amministrazioni aggiudicatrici», «autorità governative centrali», «amministrazioni aggiudicatrici sub-centrali», «organismi di diritto pubblico» ed «enti aggiudicatori». È tuttavia previsto il differimento di decorrenza dell’obbligo al 18 aprile 2020, per le amministrazioni aggiudicatrici sub-centrali, cioè le amministrazioni aggiudicatrici che non sono autorità governative centrali e non rientrano nelle altre categorie previste dal codice di cui sopra e menzionata dall’articolo 2 del Dlgs 148/2018.

Invece, dal punto di vista oggettivo, sono escluse dall’applicazione delle nuove regole le fatture elettroniche emesse in esecuzione di contratti pubblici relativi ai lavori, servizi e forniture nei settori della difesa e sicurezza, in attuazione della direttiva 2009/81/Ce.

Le fatture elettroniche “europee” dovranno risultare conformi a specifici requisiti:

•rispettare la Core invoice usage specification (Cius) per il contesto nazionale italiano (standard europeo En 16931-1:2017);

•integrarsi con la disciplina tecnica contenuta nel decreto 55/2013 in materia di fatturazione elettronica obbligatoria verso la Pa (articolo 1, comma 213, della legge 244/2007) e mantenere il flusso sulla base del Sistema d’interscambio (Sdi).

Entro il 3 marzo 2019, con decreto del Presidente del Consiglio dei ministri, presso Agid è prevista la costituzione di un tavolo tecnico che si occupi dell’attuazione degli obblighi attraverso:

•l’aggiornamento delle regole tecniche esistenti nella disciplina della fatturaPa e delle modalità applicative e monitoraggio della corretta applicazione delle stesse;

•valutazioni degli impatti per la pubblica amministrazione e di quelli riflessi per gli operatori economici;

•raccordo e coinvolgimento, fin dalla fase di definizione, di tutte le iniziative legislative ed applicative in materia di fatturazione e appalti elettronici.

Le disposizioni in materia di fatturazione elettronica europea non potranno comunque costituire pregiudizio per l’applicazione delle disposizioni in materia di Iva adottate in attuazione della disciplina armonizzata vigente nella Ue.

Fonte “Il sole 24 ore”

Rimedi difficili per l’invio errato a un codice destinatario valido

L’errata indicazione del codice destinatario nel tracciato Xml può determinare lo scarto della fornitura da parte dello Sdi oppure, in alcuni casi, la trasmissione della fattura elettronica al soggetto sbagliato.

È questo quello che emerge dai primi giorni di operatività del nuovo sistema di trasmissione elettronica delle fatture attraverso lo Sdi. Una situazione che solleva, in particolare nel caso di trasmissione della fattura ad un soggetto sbagliato, non pochi interrogativi in termini di riservatezza delle informazioni e di procedura di regolarizzazione.

Lo Sdi non effettua analisi di merito sui dati inseriti nel file Xml della fattura, controllando esclusivamente l’avvenuta compilazione dei campi obbligatori ai fini della disciplina Iva. Gli unici controlli sostanziali effettuati dal sistema sono quelli sull’esistenza del codice fiscale e della partita Iva dei soggetti coinvolti nella transazione (attraverso una verifica di presenza nell’anagrafe tributaria) e sull’esistenza del codice destinatario del soggetto ricevente, laddove sia stato indicato nell’apposto campo del file Xml.

Questo significa che, se da un lato l’indicazione di un codice destinatario errato (vuoi perché erroneamente registrato in anagrafica, vuoi perché erroneamente comunicato dal cliente) determina lo scarto della fattura da parte dello Sdi, dall’altro l’errata indicazione di un codice destinatario valido determina invece la consegna della fattura al soggetto sbagliato. Quest’ultimo si limiterà con tutta probabilità semplicemente a cestinare la fattura, non avendo peraltro alcuna informazione immediata (indirizzo email, Pec) all’interno del tracciato Xml che gli permetta di contattare il soggetto trasmittente, che non avrà quindi modo di rendersi conto dell’errore, oppure lo scoprirà quando la fattura andrà insoluta, non avendo il cliente ricevuto la fattura. C’è però un altro aspetto ancor più sensibile: la riservatezza dei dati contenuti nella fattura consegnata all’indirizzo telematico sbagliato.

Sul piano, poi, della regolarizzazione della fattura inviata e ricevuta da un soggetto sbagliato, è chiaro che l’emittente, nel momento in cui si avvede dell’errore, vuoi per controlli interni, vuoi perché il cliente non paga, dovrà intervenire sulla precedente fattura emessa, senza variare ovviamente i termini di liquidazione dell’imposta, che deve seguire necessariamente l’effettuazione dell’operazione. Pertanto, quello che si ritiene possibile (anche perché la fattura è stata messa a disposizione nell’area riservata del cliente effettivo) è una comunicazione al cliente effettivo con cui si spiega l’errore e si rende noto che la fattura è a disposizione nell’area riservata. Inoltre, in relazione al soggetto che erroneamente ha ricevuto il documento (quando sarà possibile identificarlo), sarà necessario formalizzare, non tramite Sdi, l’errore al solo fine di lasciare agli atti di entrambi che il documento è stato ricevuto per un semplice errore di trasmissione.

Le riflessioni appena fatte danno quindi ancor più rilevanza alla possibilità fornita dall’agenzia delle Entrate di registrare l’indirizzo telematico attraverso il servizio web disponibile sul portale «Fatture e corrispettivi». In tal caso, infatti, lo Sdi invierà tutte le fatture all’indirizzo pre-registrato, indipendentemente dalla Pec o dal codice destinatario indicato nel file Xml della fattura, minimizzando pertanto non solo il rischio di scarto della fattura, ma anche il rischio che per errore la fattura venga trasmessa ad un soggetto sbagliato.

© RIPRODUZIONE RISERVATA

Matteo Ravera

Benedetto Santacroce